México, con capacidad para enfrentar tormentas: IIF

Las reservas internacionales y la mayor Línea de Crédito Flexible (LCF) que tiene México en el Fondo Monetario Internacional (FMI) “son armas suficientemente poderosas para contrarrestar ventarrones globales más fuertes”, confió el Instituto Internacional de Finanzas (IIF).

De acuerdo con el instituto, la reserva del banco central de México es equivalente a 17% del Producto Interno Bruto (PIB), unos 175,000 millones de dólares, a los que se sumarían los 88,000 millones a los que México tendría acceso directo en el FMI, al activar la LCF.

En su reporte semestral sobre flujos de capital hacia mercados emergentes, reconocen que un importante conductor de la volatilidad que ha sufrido el apetito por los activos mexicanos tiene una relación directa con el ánimo electoral por el candidato republicano a la Presidencia de Estados Unidos, Donald Trump.

Trump ha dirigido en campaña una política antiinmigrantes, específicamente mexicanos, y ha enfatizado que buscará una revisión del Tratado de Libre Comercio de América del Norte (NAFTA, por su sigla en inglés) favorable a Estados Unidos, y en caso de no conseguirla, amenaza con salirse del acuerdo.

Trump ha dirigido en campaña una política antiinmigrantes, específicamente mexicanos, y ha enfatizado que buscará una revisión del Tratado de Libre Comercio de América del Norte (NAFTA, por su sigla en inglés) favorable a Estados Unidos, y en caso de no conseguirla, amenaza con salirse del acuerdo.

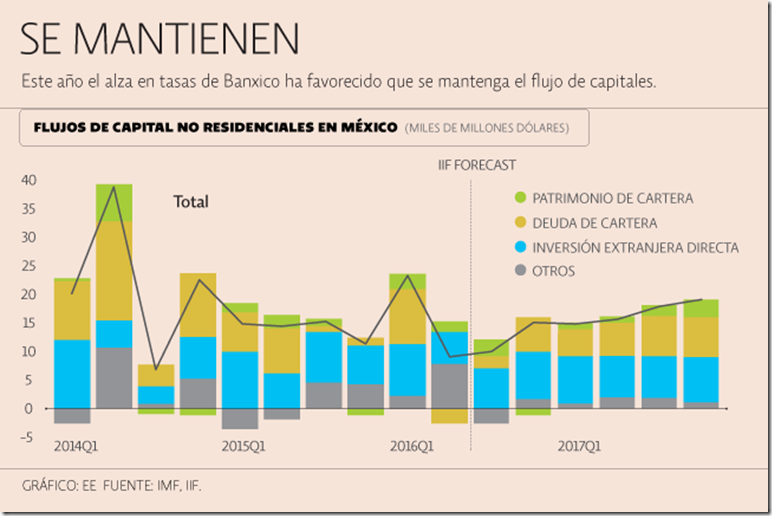

Desde la perspectiva del IIF, esta volatilidad ha sido contrarrestada por el endurecimiento de la política monetaria de México, lo que en el margen “ha favorecido que se mantenga el flujo de capitales”.

Como resultado, estiman que este año el flujo de inversión de cartera promedio que ingresará al mercado mexicano será muy similar al registrado el año pasado, cercano a los 15,000 millones de dólares, mientras que para el siguiente año, prevé que este flujo “se fortalecerá”.

Ven presión interna

En el capítulo dedicado a México, que titularon “El blues del peso”, admitieron que el ánimo de los inversionistas por activos mexicanos estuvo también presionado por factores de orden interno.

“La persistente declinación de los ingresos del petróleo (que históricamente han representado una tercera parte de los ingresos totales) y el aumento del gasto público han sido también factores de presión para el peso”, consigna el análisis dirigido por el Economista senior del IIF, Martin Castellano.

Asimismo, acota que las acciones dirigidas por el Banco de México, que incluyen el alza de 175 puntos base de la tasa desde mediados de diciembre pasado, y por la Secretaría de Hacienda y Crédito Público para consolidar las finanzas públicas, “han favorecido a garantizar la confianza de los inversionistas”.

Extranjeros deshicieron posiciones

Ilustraron la volatilidad a la que fueron sometidos los activos mexicanos en el año, con las salidas de capital del segundo trimestre y la “modesta recuperación del tercer cuarto del año”.

Precisaron que este debilitamiento de los capitales hacia México han sido dirigidos por los inversionistas no residentes que han deshecho sus posiciones de corto plazo denominadas en pesos.

Una acción que ha sido contrarrestada, aseguran, por un reacomodo de carteras de activos de largo plazo que han resultado mucho más resistentes.

Este ajuste de portafolio ha sido reflejado, detallan, en la depreciación aproximada a 10% del peso frente al dólar, que refieren “es uno de los más importantes deslizamientos” de una divisa emergente.

En el 2017 seguirá la salida de capitales de emergentes

De acuerdo con el reporte, los mercados emergentes tendrán salidas netas de capitales en el 2017 por cuarto año seguido, pero el egreso previsto de 206,000 millones de dólares será mucho menor que los 373,000 millones de dólares que se espera para este año.

El grupo estima que en el 2017 entrarán 769,000 millones de dólares a los mercados emergentes en flujos de privados no residentes. El monto superaría los 640,000 millones de dólares previstos para este año, y refleja la mejora en los flujos hacia bancos, acciones y bonos de emergentes, según el IIF.

El año pasado, se registró una salida de capitales de 739,000 millones de dólares en términos netos.

En el 2016, los mercados emergentes han superado ampliamente a los desarrollados en su desempeño. El IIF indicó que los ingresos de capitales han sido apuntalados por las políticas monetarias ultraflexibles de los bancos centrales de economías desarrolladas y por los bajos rendimientos de los bonos globales.

“Tras el repunte de comienzos de este año, el ingreso de capitales hacia los mercados emergentes debería seguir mejorando en forma gradual durante los próximos trimestres”, dijo el IIF en su reporte.

Los flujos de capitales de cartera y bonos de mercados emergentes deberían subir a 208,000 millones de dólares el próximo año, desde los 157,000 millones previstos para este año.

Se espera que la mayor ganancia en los ingresos de capital privado se produzca en Asia, que vería un incremento de 70,000 millones de dólares a 348,000 millones de dólares, conducido por China e India.// El Economista

0 comentarios:

Publicar un comentario